宝城期货:橡胶供需结构转弱 甲醇社库累库压力增加

研报正文

核心观点

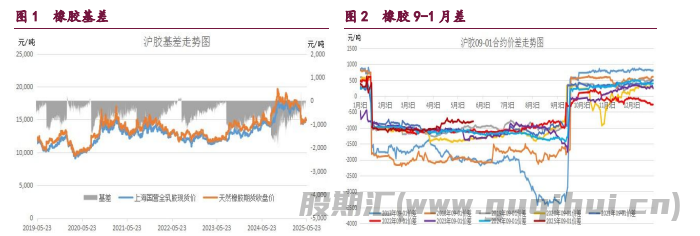

【橡胶】

本周四国内沪胶期货 2509 合约呈现缩量减仓,震荡偏弱,小幅收低的走势,盘中期价重心小幅下移至13870 元/吨一线运行。收盘时期价小幅收低 1.35%至 13880 元/吨。9-1 月差贴水幅度升阔至805元/吨。

临近 6 月,东南亚和国内天胶产区迎来全面开割,此前泰国推迟割胶也将进入产胶期,叠加轮胎外需数据偏差。在供需结构转弱的背景下,预计后市国内沪胶期货 2509 合约或维持偏弱走势。

【甲醇】

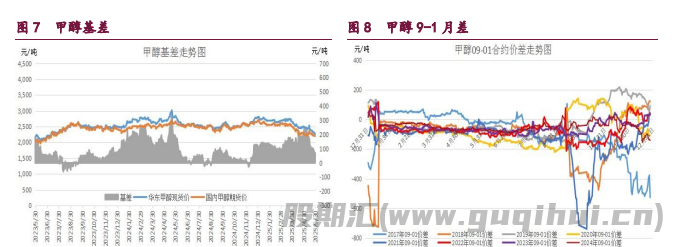

本周四国内甲醇期货 2509 合约呈现放量增仓,震荡偏弱,略微收低的走势,期价最高上涨至 2215 元/吨一线,最低下探至2173元/吨,收盘时略微收涨 0.41%至 2218 元/吨。9-1 月差贴水幅度升阔至 78 元/吨。

在外部进口预期回升,未来社库累库压力增加。在甲醇供需结构偏弱的背景下,预计后市国内甲醇期货2509 合约或维持震荡偏弱的走势。

【原油】

本周四国内原油期货 2507 合约呈现放量减仓,震荡偏强,大幅反弹的走势,期价最高涨至 466.2 元/桶,最低下跌至456.6元/桶,收盘时期价大幅上涨 2.98%至 467.1 元/桶。

在消化完利多因素以后,偏弱的供需结构再度主导盘面。由于美国联邦法院阻止了美国总统特朗普在 4 月 2 日“解放日”宣布的关税政策生效,并裁定特朗普越权。在宏观预期改善的背景下,预计后市国内外原油期货价格或维持震荡企稳的走势。

1. 产业动态

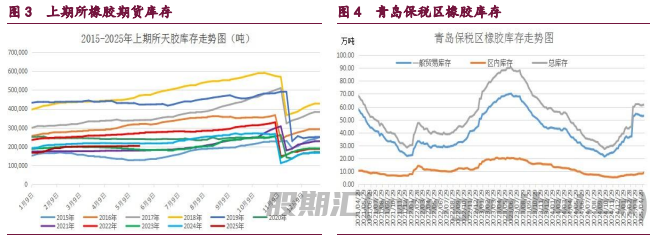

橡胶

截至 2025 年 5 月 18 日,青岛地区天胶保税和一般贸易合计库存量61.42万吨,环比上期减少 0.45 万吨,降幅 0.73%。保税区库存9.21 万吨,增幅2.34%;一般贸易库存 52.21 万吨,降幅 1.25%。青岛天然橡胶样本保税仓库入库率减少 1.54 个百分点,出库率增加 1.25 个百分点;一般贸易仓库入库率增加1.06个百分点,出库率增加 2.20 个百分点。

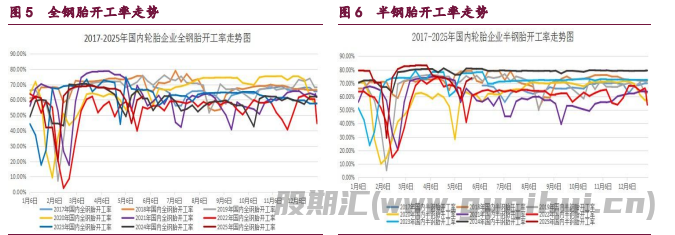

截止 2025 年 5 月 23 日当周,山东地区轮胎企业全钢胎开工负荷为62.09%,周环比小幅回升 2.21%,同比小幅下降 4.01 个百分点。国内轮胎企业半钢胎开工负荷为 73.74%,周环比小幅回升 2.53 个百分点,同比大幅回落7.06个百分点。

2025 年 4 月份,我国重卡市场销量 9 万辆左右,环比下降19%,比上年同期的 8.23 万辆增长约 9.4%。今年 1-4 月,我国重卡市场累计销量约为35.5万辆,实现了同比持平。

2025 年 4 月汽车产销量分别完成 261.9 万辆和 259 万辆,同比分别增长8.9%和 9.8%。2025 年 1-4 月,我国汽车产销量分别完成1017.5 万辆和1006万辆,同比分别增长 12.9%和 10.8%。值得一提的是,前4 个月我国汽车产销量历史上首次双双超过 1000 万辆。

甲醇

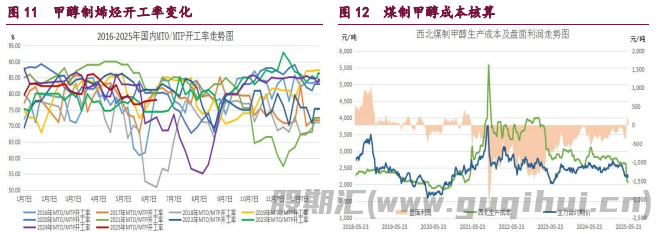

随着国内甲醇企业多套大型装置集中重启,导致产能利用率明显提升,周度产量也创出历史新高,供应端压力显著增强。截止2025 年5 月23 日当周,国内甲醇平均开工率维持在 82.24%,周环比小幅减少1.44%,月环比小幅回升1.85%,较去年同期大幅回升 7.16%。同期我国甲醇周度产量均值达196.15万吨,周环比小幅减少 2.96 万吨,月环比小幅增加 6.25 万吨,较去年同期165.44万吨,大幅增加 30.71 万吨。

截止 2025 年 5 月 23 日当周,国内甲醛开工率维持在29.00%,周环比略微减少 0.02%。同时二甲醚方面,开工率维持在 10.92%,周环比小幅增加1.75%。醋酸开工率维持在 94.11%,周环比略微减少 0.56%。MTBE 开工率维持在41.11%,周环比持平。截止 2025 年 5 月 23 日当周,国内煤(甲醇)制烯烃装置平均开工负荷在 78.09%,周环比略微增加 0.45 个百分点,月环比小幅回落1.36%。截止 2025 年 5 月 23 日,国内甲醇制烯烃期货盘面利润为235 元/吨,周环比略微减少 6 元/吨,月环比略微回落 2 元/吨。

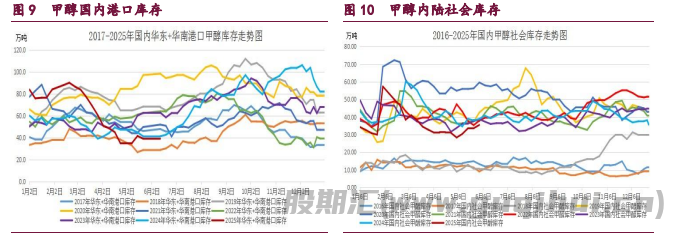

截止 2025 年 5 月 23 日当周,我国华东和华南地区的港口甲醇库存量维持在 39.38 万吨,周环比略微增加 0.37 万吨,月环比大幅增加4.52 万吨,较去年同期小幅减少 1.82 万吨。其中华东港口甲醇库存达23.11 万吨,周环比小幅增加 1.31 万吨,华南港口甲醇库存达 16.27 万吨,周环比略微减少0.94万吨。截至 2025 年 5 月 29 日当周,我国内陆甲醇库存合计达35.50 万吨,周环比小幅增加 1.89 万吨,月环比大幅增加 7.16 万吨,较去年同期的40.72万吨,小幅减少 5.22 万吨。

原油

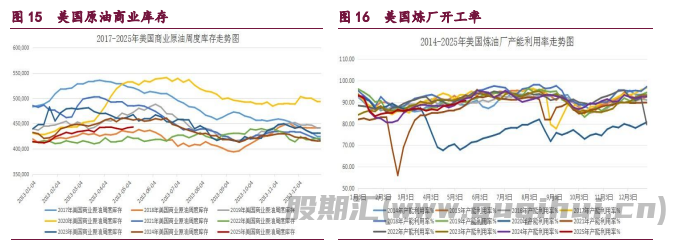

截止 2025 年 5 月 16 日当周,美国石油活跃钻井平台数量为473 座,周环比小幅减少 1 座,较去年同期回落 24 座。美国原油日均产量1339.2 万桶,周环比略微增加 0.5 万桶/日,同比增加 29.2 万桶/日。

截至 2025 年 5 月 16 日当周,美国商业原油库存(不包括战略石油储备)达 4.43158 亿桶,周环比小幅增加 132.8 万桶,较去年同期大幅减少1568.7万桶。美国俄克拉荷马州库欣地区原油库存达 2343.5 万桶,周环比小幅减少45.7 万桶;美国战略石油储备(SPR)库存达 4.00493 亿桶,周环比小幅增加84.3 万桶。美国炼厂开工率维持在 90.7%,周环比略微增加0.5 个百分点,月环比小幅增加 2.6 个百分点,同比小幅减少 1.00 个百分点。

步入 2025 年 5 月以来,国际原油期货价格呈现震荡企稳的走势,市场做多力量有所增强。截至 2025 年 5 月 20 日,WTI 原油非商业净多持仓量平均维持在 186420 张,周环比小幅增加 1119 张,较 4 月均值160363 张大幅增加26057张,增幅达 16.25%。与此同时,截至 2025 年 5 月20 日,Brent 原油期货基金净多持仓量平均维持在 152782 张,周环比大幅增加7409 张,较4 月均值154305张小幅减少 1523 张,降幅达 0.99%。总体来看,WTI 原油期货市场净多头寸周环比小幅增加,而 Brent 原油期货市场的净多头寸周环比大幅增加。

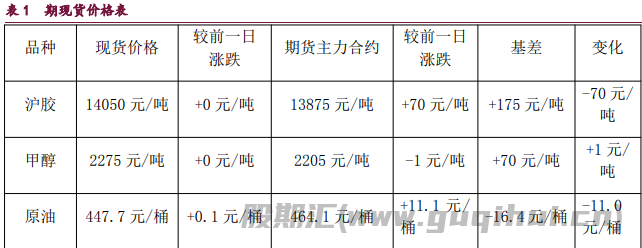

2. 现货价格表

3. 相关图表

橡胶 甲醇 原油

声明

本站内容源自互联网,如有内容侵犯了您的权益,请联系删除相关内容。 本站不提供任何金融服务,站内链接均来自开放网络,本站力求但不保证数据的完全准确,由此引起的一切法律责任均与本站无关,请自行识别判断,谨慎投资。

期货资讯(股期汇)

期货资讯(股期汇)