宝城期货:豆类延续高位震荡格局 油脂受制于疲弱基本面

研报正文

核心观点

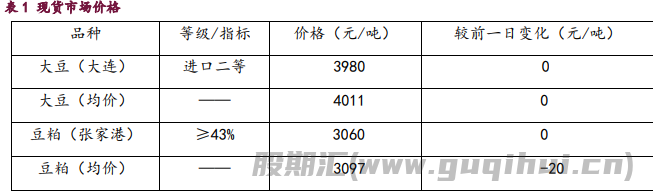

11 月 7 日,豆类高位震荡,油脂整体承压。豆一期价震荡偏弱,期价下探 5 日和 10 日均线支撑,伴随减仓 1.3 万手;豆二期价震荡偏弱,期价下探 5 日均线支撑,资金变化不大;豆粕期价探底回升,期价暂获 5 日和 60 日均线支撑,伴随增仓近 1 万手;菜粕期价高位盘整,期价暂获 5 日均线支撑,伴随增仓 2.1 万手。

油脂期价冲高回落,豆油期价震荡偏弱,期价承压于 20 日和 30 日均线压力,资金变化不大;棕榈油期价冲高回落,期价承压于 10 日均线压力,下探 5 日均线支撑,资金变化不大;菜籽油期价震荡偏强,期价下探 10 日均线支撑,资金变化不大。

豆类市场延续高位震荡格局,多空分歧加剧。国际市场焦点集中于下周即将发布的 USDA 月度供需报告,分析师预期美豆库存可能下调。此外,厦门建发与嘉吉等国际粮商签署价值 52 亿美元的农产品采购大单,虽未明确具体品类,但仍为市场带来乐观情绪,对美豆价格形成提振。报告发布前,美豆维持偏强震荡。

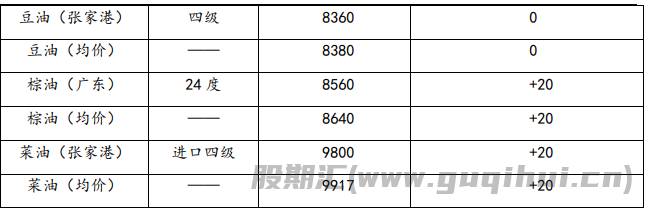

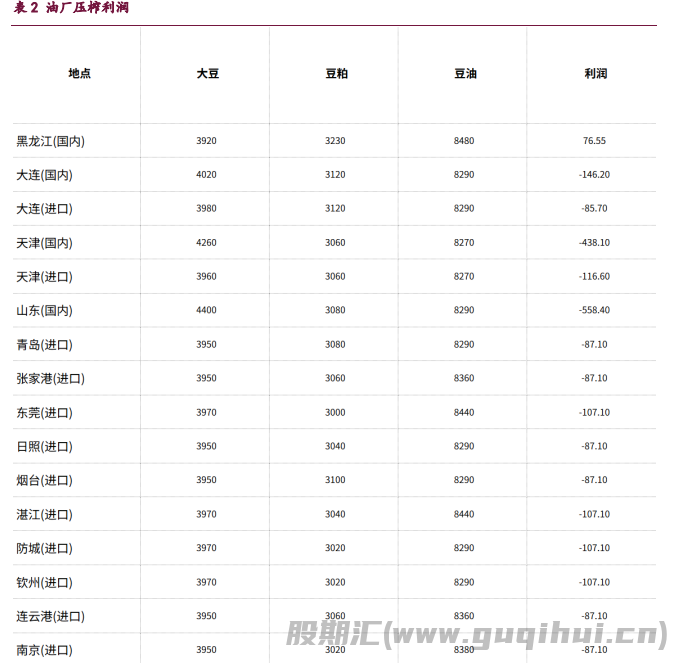

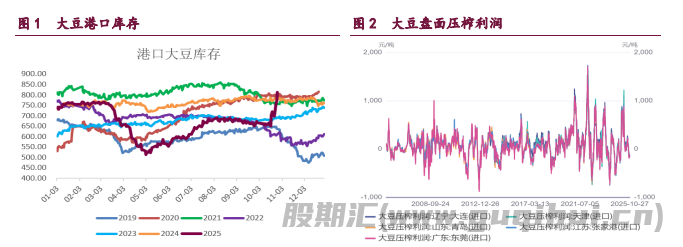

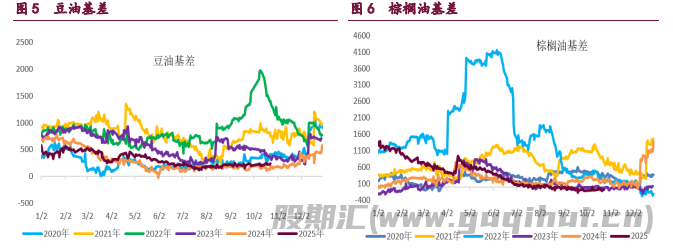

国内现货压力显著,油厂一口价随盘下调,市场整体成交清淡。当前国内豆粕库存高企,供应宽松格局未变,加之养殖端需求疲软,现货价格承压明显。豆粕市场受到进口成本支撑与内部基本面压力的双重影响。在 USDA 报告落地前,多空博弈持续,期价高位动荡加剧。

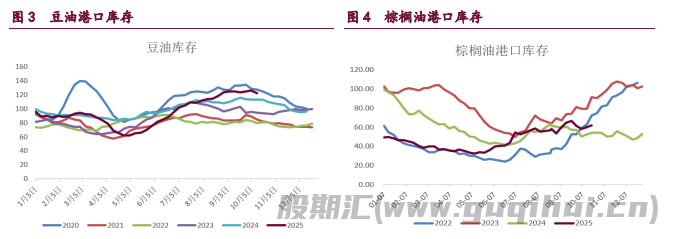

油脂整体承压。豆油因成本支撑相对抗跌,棕榈油和菜油承压回落。市场整体仍受制于疲弱的基本面,尤其是马来西亚棕榈油局将于下周一发布的月度报告,市场预计 10 月底马来西亚棕榈油库存将攀升至 244 万吨的两年高位,产量可能创七年新高,这一利空预期持续压制马棕价格。

国内方面,豆油受益于进口成本支撑表现略强,但国内油脂商业库存处于高位仍对豆油价格构成压力;菜油则在中加贸易关系等政策不确定性中宽幅震荡。整体来看,在重大报告发布前,市场情绪谨慎,短期油脂市场预计维持弱势震荡格局。

1. 产业动态

1)巴西全国谷物出口商协会(ANEC)周四表示,由于产量创纪录且中国需求强劲,巴西 11 月份的大豆出口量将远高于去年同期。ANEC 首次预测 11 月份巴西大豆出口量为 377.2 万吨,如果预测成为现实,将会比去年 11 月份的 233.9 万吨提高 61.3%。今年 10 月份巴西大豆出口量为 639.8 万吨,比去年同期的 443.5 万吨提高 44.3%。

截至 11 月 1 日当周,巴西大豆出口量为 110.7 万吨。ANEC 估计 11 月 2 日到 8 日期间的大豆出口量估计为 155.5 万吨。ANEC 表示,11 月份的出口数据仍在汇总中,未来几周将会进行上调。根据 ANEC 的估计,今年头 11 个月巴西大豆出口量将达到 10584 万吨,高于去年同期的 9583 万吨。ANEC 此前曾表示,10 月至 12 月期间,巴西大豆出口量约为 1600 万吨,支持全年出口达到创纪录的 1.1 亿吨的目标,超过 2024 年的 9730 万吨,也超过 2023 年的前历史纪录 1.013 亿吨。

2)在中美两国元首上周会晤达成贸易缓和协议以来,中国已开始适度恢复对美国农产品的采购。消息人士周四表示,中国买家已预订了两批美国小麦货物,总计约 12 万吨,计划于 12 月装运,这是自去年 10 月以来中国首次采购美国小麦。美国行业官员周四还证实,一批高粱货物也已从美国发往中国。

与此同时,中粮集团(COFCO)在上海进口博览会期间举行了大豆采购签约仪式,但具体细节尚未公布。贸易商称,此次采购的美国小麦包括一船软白小麦和一船春小麦,释放中美贸易关系缓和的积极信号。不过据新加坡谷物交易商分析,从纯粹商业角度考量,美国小麦并非当前最便宜的选择,因此采购更多体现了中国履行贸易承诺的政治意愿。白宫周日发布的协议清单称,中国将在 2025 年最后两个月购买至少 1200 万吨美国大豆,并在未来三年每年购买至少 2500 万吨,但是迄今中国尚未确认这些具体数字。

周三中国宣布取消 3 月份对美国大豆和高粱征收的 10%关税,以及对美国小麦和玉米等征收的 15%关税。但是目前中国对美国大豆仍保留 13%的进口关税,而巴西和阿根廷大豆进口关税为 3%,这得美国大豆相较于巴西货源在价格上缺乏竞争力。

3)中国供应链与地产综合运营商厦门建发集团(Xiamen C&D)周四在宣布,该集团和包括嘉吉(Cargill)和路易达孚(LDC)在内的七家国际农企签署总额逾 52 亿美元的农产品采购与合作协议。这批合同涵盖大豆、玉米和棉花等关键农产品,标志着中国企业在全球农业供应体系中进一步加深布局。

建发集团表示,与美国嘉吉达成的合作将为其动物饲料与食品加工业务提供稳定的原料供应来源。尽管官方未明确说明是否包含美国大豆,但该合作引发市场关注,因其恰逢中美贸易关系缓和,美国此前宣布中国将恢复购买美国产大豆。与此同时,建发集团还与路易达孚签署了总额约 25 亿美元的长期协议,旨在“建立稳定的全球农产品供应网络”。该合作预计将覆盖粮食采购、仓储物流及供应链金融等多个环节,以提升中国对主要农产品的进口保障能力。

此外,建发还与瑞士先正达(Syngenta)、美国的 CHS,以及巴西的 Olam、BTG Pactual 和 Cutrale 达成战略合作,涉及作物保护、油籽贸易及果汁加工等多个领域。分析人士认为,这一系列协议不仅体现了中国对全球农产品供应链稳定性的高度重视,也显示出国有与地方企业加速在国际农业贸易中扩大话语权的趋势。

4)尽管美国联邦政府仍然停摆,美国农业部宣布将于下周五(11 月 14 日)发布最新的产量报告以及供需报告。此次报告将首次更新自 9 月 12 日以来的玉米和大豆产量和单产预测数据。在 9 月 12 日发布报告时,美国中西部大部分玉米和大豆收获尚未开始,因此此次报告的数据将是对这些作物产量预期的首次调整。

由于政府停摆,美国农业部未能发布 10 月报告。美国农业部的作物报告对于全球谷物交易员来说极为重要,市场通常密切关注该机构对主要农作物的产量预期。除了玉米和大豆外,11 月的产量报告还将包括棉花、高粱和大米的相关数据。美国农业部官员 Lance Honig 表示,尽管面临政府停摆,美国农业部仍在通过正常程序收集必要的调查和行政数据,以支持报告中的预测。他补充说,农业部已经在进行田间样本采集,这些样本将被用来帮助估算玉米和大豆的产量。美国农业部此前已对约 5,840 名农民进行了调查,以支持这些数据的采集和分析。

5)周四清晨,阿根廷油籽压榨行业协会(CIARA)表示,已与油籽工人达成薪资协议,避免了可能导致压榨厂停工的罢工。此前阿根廷油籽工人工会(SOEA)要求将 9 月至 12 月期间的工资提高 25%,以应对飙升的生活成本与持续高企的通胀水平。上周四 SOEA 表示,如果 11 月 6 日之前谈判仍无进展的话,工人可能恢复罢工。阿根廷油籽行业是该国最重要的出口支柱之一,大豆、豆粕及豆油出口收入占全国外汇的重要来源。罢工活动取消,有助于罗萨里奥港的压榨与装运活动保持正常。

6)阿根廷农业部称,上周阿根廷农户销售新作大豆的步伐放慢。截至 10 月 29 日,阿根廷农户预售 3,855 万吨 2024/25 年度大豆,比一周前高出 24 万吨,去年同期销售量是 3,131 万吨。作为对比,上周销售 26 万吨。农户预售 414 万吨 2025/26 年度大豆,比一周前高出 7 万吨,去年同期 161 万吨。

上周销售 84 万吨。上周阿根廷官方汇率和平行汇率的价差缩窄。截至 2025 年 10 月 29 日,阿根廷官方汇率和平行汇率之差为 12,一周前 51;9 月底为 55,8 月底为 3,7 月底为 46,6 月底为 8,5 月底为 24, 4 月底为 23,3 月底为 242,2 月底为 154,1 月底为 160;2024 年 12 月底为 189。

2. 相关图表

声明

本站内容源自互联网,如有内容侵犯了您的权益,请联系删除相关内容。 本站不提供任何金融服务,站内链接均来自开放网络,本站力求但不保证数据的完全准确,由此引起的一切法律责任均与本站无关,请自行识别判断,谨慎投资。

期货资讯(股期汇)

期货资讯(股期汇)